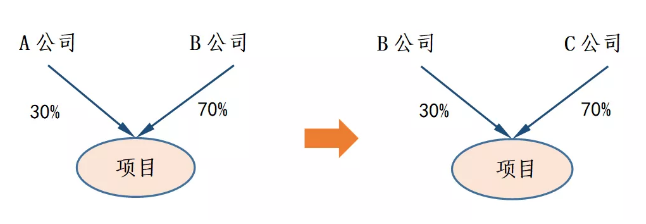

收并购也分很多种交易模式,每一种交易路径的设计的税费和税筹点不一样,也就导致了税筹方式的不一样。今天只讲最常用的模式——股权收购。

以下介绍几种实操、合法的税筹思路。

1、先分红,再转让

案例:A公司和B公司为开发某个房地产项目,共同投资1000万元建立甲房地产公司,其中A公司投资300万元,占股30%;B公司投资700万元,占股70%。2020年1月1日,A公司转让甲公司30%的股权给C公司,当日甲公司资产负债表情况为:资产总计5000万元,负债总计2000万元,所有者权益总计3000万元,其中,实收资本1000万元,未分配利润1500万元,盈余公积500万元。为便于分析,假设被投资企业资产、负债的账面价值与公允价值相同,不考虑股权转让过程中涉及的其他相关税费。

·如果不做任何筹划直接转让股权:即按A公司持股比例对应的净资产份额转让,即A公司股权转让所得=900-300=600万元,(900万=3000万×30%),应交所得税=600×25%=150万元。

·税筹思路提炼:为降低转让环节的所得税,应该尽量去降低转让环节的股权交易价格。如果利用居民企业间股息红利免税政策,先分配利润再转让股权,可以在不影响原股东收益的情况下降低股转价格,从而降低转让税负。其具体的税筹步骤如下:

·第一步:将公司未分配利润进行分红,A公司获得的股息所得450(1500×30%)万元,此部分收入为免税收入,A公司无需缴纳所得税。

·第二步:转让股权,因为分红后净资产下降,所以转让价格也会相应降低(原股东已于分红时取得收益),转让股权所得=450-300=150万元,应交所得税=150×25%=37.5万元。

可见,在先分配利润再转让股权的情况下,交的企业所得税节省了112.5万元。

2、利用不对等分红

案例:甲公司原有1个企业股东A公司,出资1亿元占100%股权。甲公司目前经营情况一般,评估后净资产略低于实收资本。现A公司将其80%的股权转让给B公司,作价一个亿,因其对应的股权计税基础为8000万,所以转让环节应交所得税500万。即(1亿-8000万)×25%=500万。该笔税费应由A公司承担。但实际交易过程中,卖家会要求一个净得金额,产生的一切税费都会转嫁的买方身上。

·税筹思路提炼:通过不对等分红的方式降低股转环节溢价,因该公司目前净资产低于实收资本,可以将原来溢价转股的方式改为平价转让,即转让环节无需缴纳所得税。后续在公司章程中进行约定,A公司仍然拥有该公司80%的利润分配权(实际比例可以结合项目情况,双方共同商议确定),由于符合条件的居民企业之间的股息、红利等权益性投资收益为免税收入,所以A公司获得的利润无需缴纳所得税。

·最终达到的筹划效果:为通过此项方案可节约企业所得税500万。

·但需注意的是:税务机关可以调整交易价格的情形需要同时满足“计税依据明显偏低”及“无正当理由”。企业在实操过程中应注意业务实质与交易价格不应偏离过大,以免被税局认定为避税。同时需要准备好相关材料及报告,证明该交易价格的合理性。

3、溢价转化

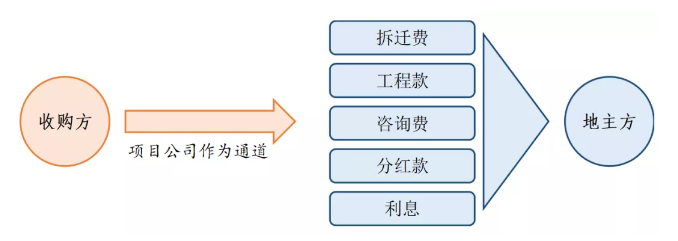

搭建交易框架和业务实质,将原股东诉求的收益金额,通过项目公司作为通道向原股东控制的公司支付合作款项。从而增大项目公司成本。

前提,必须要有业务实质进行承载,交易双方公司应具备商业运营基础,保证资金流,业务流,票据流一致,否则可能会涉及虚开发票。

4、股转变增资,合理消化溢价

案例:A公司通过招拍挂取得一块土地,项目规划为高层公寓+商业。土地原始成本10亿元,全部取得票据。由于土地项目位置好,现项目溢价较高。如果不进行任何税务筹划,直接收购A公司的股权,20亿买断,溢价10亿;经过投资团队测算,在此合作模式下,项目无法盈利,主要原因是高溢价造成巨额企业所得税(转嫁至买方)和土地增值税吃掉所有利润。导致项目停滞无法继续推进。

税筹思路提炼:

1、将原有股转模式改为增资入股,持有项目公司51%的股份,进行并表,免去了股转环节的所得税。

2、将原合作方诉求的收益改为“现金加实物”,现金可以由预分红的形式提前支付给对方。

3、实物资产为项目建造的商业产品,项目开发销售完毕并分配利润之后,合作方以较低价格回购公司股权,从而合作方通过项目公司持有商业产品。

该种筹划方式的关键点为:了解合作方公司真实意愿和需求,与合作方保持良好沟通、信任及合作。最终达到的筹划效果有以下几个方面:

1)避免了股转模式下巨额的所得税金额;

2)项目本身增值率较高的商业产品并未销售,从而节约了项目公司大额的所得税及土增税;

3)合作方原诉求的收益,有很大一部分改为项目交付的商业产品,从而降低了原模式下支付股权转让款占用的大额资金。

2020年3月的解析——

股权收购中溢价处理对策揭秘

当前,很多中小型房地产企业只能通过二级市场拿地,而股权收购又是常用的方式之一。

股权收购,是指一个股东购买另一个股东的股权,以实现对被收购企业控制的交易,我们以货币支付为例分析。

股权收购模式中,有很多涉税问题和风险,需要提前考虑规避方式。

一、股权收购环节涉税风险

1.股权转让方的土增税风险。

股权转让是否缴纳土地增值税,因为各地对国税函[2000]687号文件的认知不同导致存在不确定性。例如,安徽不认可、不执行;

但是湖南省发布了湘地税财行便函[2015]3号文件,明确“以股权转让名义转让房地产”征收土地增值税。并且,2019年湖南恒立实业公司(证券代码000622)发布公告,旗下恒通公司因分别向不同公司转让部分股权,被征收了土地增值税。

因此,双方操作时,需要了解当地规定,相机行事。

2.股权受让方的涉税风险

(1)如果股权转让方为自然人股东,按照法律规定,收购方须代扣代缴个人所得税。

(2)有的时候,因为土地稀缺,所以有时股权转让方会坐地起价,要求转让环节所有税款均由受让方承担。这样处理将影响受让方在企业所得税税前扣除,因此建议和转让方协商,保持转让方净收益不变的前提下,合同金额倒算为含税价款,然后各自承担。

二、股权溢价处理方式

对于收购方来说,在股权收购过程中最大的风险其实是股权溢价问题。

如果按照当前市场价值进行收购股权,股权溢价不能像通过“招拍挂模式”拿地计入项目开发成本,相当于转让方把税费留给了收购方后金蝉脱壳、溜之大吉。

收购方接盘开发销售后,只能按照土地原值入账,计算增值税、土增税、企业所得税,尽管公司账面上利润丰厚,但是股东实际上可能亏得一塌糊涂,那惨状真是宝宝心里苦,但是苦的说不出。

如果是上市公司,还情有可原,毕竟上市公司需要不断的讲故事维持甚至拉升股价。但民营企业投资人追求的可是货真价实的真金白银,是利润。

因此在股权收购前,建议收购方要对股东未来的分红进行保守测算,看是否真正有利可图,根据测算结果,作出合理的选择,如果测算后发现不合适,要学会果断放弃。歌曲《逆流成河》中不是说嘛,“失去了你也是种获得,一个人孤单未尝不可”。

例如,2015年领汇基金要约收购龙岗万科广场,但是因为领汇基金坚持资产收购、而万科坚持股权转让,双方对交易方式不能达成一致,最终在5月4日取消了交易。

目前股权溢价怎么消化,可以说是个世界性难题。目前企业常用的变通方式有以下几种:

(1)拆迁补偿费,需要有征地拆迁的事实。

(2)咨询费。一般在税收洼地成立咨询公司,“提供”咨询服务,需要有咨询成果等强有力的证据支撑。

(3)建筑材料费。需要注意业务真实性和三流一致。

(4)工程款。需要关注当地建安预警值,避免超出规定标准被核定征收。

(5)借款利息。需要有资金流,还要关注视同销售纳税调整风险。

(6)股权分红。即转让方保继续参与“经营”,利用同股不同权的原理。

……

道路千万条,安全第一条。如果是增值税一般计税项目,不论采用哪种方式都要记住,一定要注意增值税专票风险,因此需要业务真实、完善合同、强化证据,符合三流一致;还要注意适可而止、过犹不及。

税收有风险,筹划需谨慎,切勿生搬硬套。

扫码注册核定征收个体户,年开票额499万,开票的综合成本仅为3%。 核定征收个体户妙用多多,不懂问我

扫码注册核定征收个体户,年开票额499万,开票的综合成本仅为3%。 核定征收个体户妙用多多,不懂问我

扫一扫在手机上阅读本文章